1:加大对小微企业支持力度

“在2018年减税降费的基础上还要有更大规模的减税和更加明显的降费。”在国新办近日举行的落实中央经济工作会议精神新闻发布会上,财政部部长助理许宏才表示。

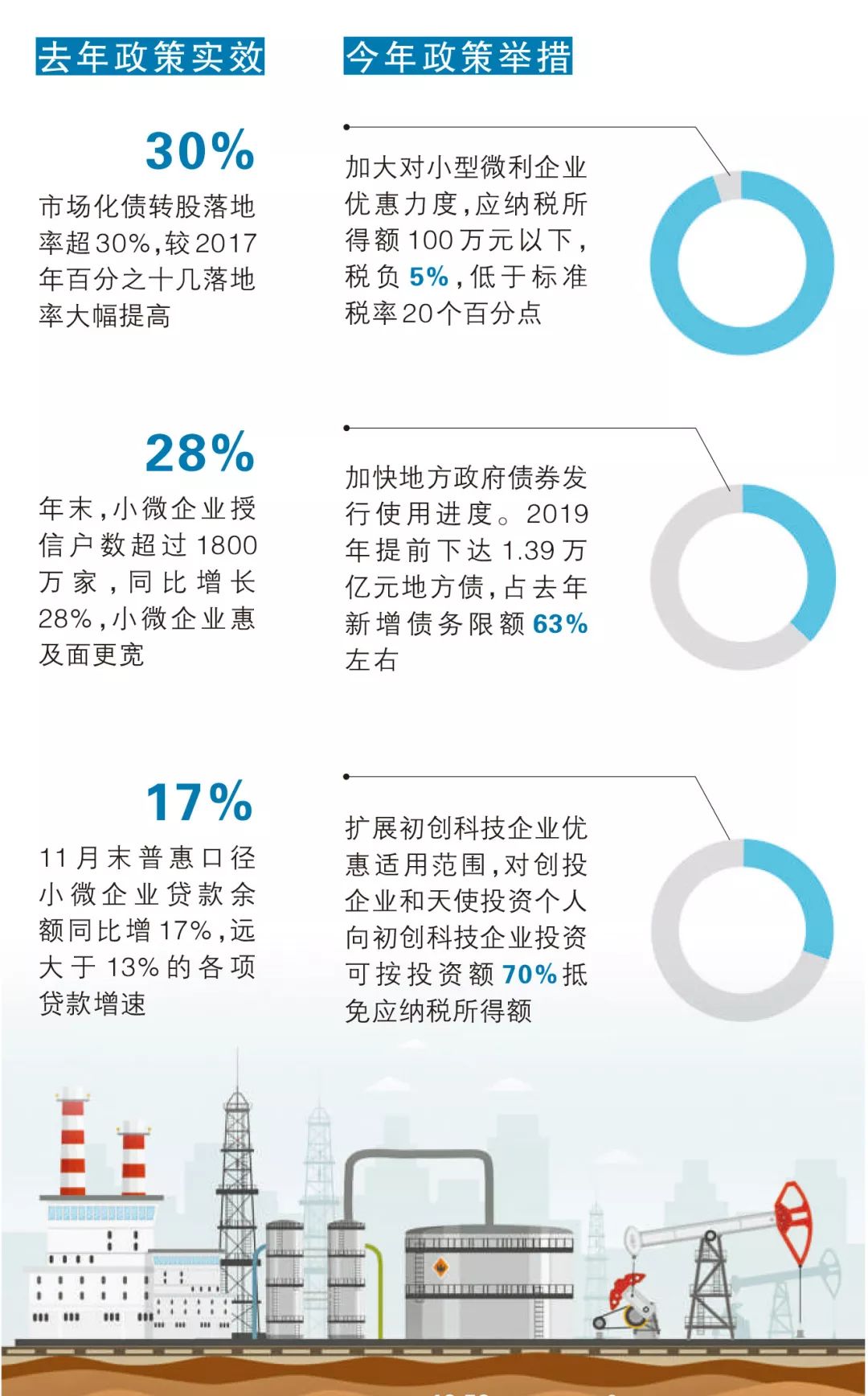

新一轮减税降费的重要举措是对小微企业实施普惠性税收减免。提高增值税小规模纳税人起征点,月销售额3万元调整到10万元,即月销售额10万元以下的,不用再交纳增值税。放宽小微企业标准并加大优惠力度,放宽后的条件为:企业资产总额5000万元以下、从业人数300人以下、应纳税所得额300万元以下,即被认定为小微企业。

“这比原来认定的标准有大幅度的提升,也就是说有更多的企业会被认定为小微企业。我们根据有关的数据进行了测算,认定为小微企业户数1798万户,占全部纳税企业的比重超过95%。”许宏才说,在税率优惠方面,按应纳税所得额不同,分别采用所得税优惠税率。其中,应纳税所得额100万元以下,税负是5%,低于标准税率20个百分点。应纳税所得额在100万—300万元的,税负是10%,低于标准税率15个百分点。

“国家现在不断提高企业所得税的起征点和小微企业的认定标准,现在的小微企业标准能够涵盖很大一部分市场主体,财税优惠政策的普惠性大大加强。” 中国社会科学院财经战略研究院副研究员蒋震在接受科技日报记者采访时说,中央经济工作会议强调要进行“逆周期调节”,经济下行压力较大的时候,政府要多予少取。此次提出了针对小微企业的多项减税举措,政策力度大,涉及范围广,将进一步减轻小微企业的负担,能够助力小微企业更好地成长为大中型企业,甚至龙头企业。

蒋震表示,新的减税降费举措出台,意味着小微企业的税费优惠政策从单一走向立体。从原来的所得税到现在的企业所得税优惠、增值税优惠。

2:重点“关照”科技型初创企业

在新一轮减税降费举措中,有些举措专门“关照”科技型企业。比如,扩展了初创科技型企业优惠政策适用范围,对创投企业和天使投资个人投向初创科技型企业可按投资额70%抵扣应纳税所得额,也就是说如果创投企业和天使投资个人向初创科技型企业投资,投资额的70%可以拿来抵免应纳税所得额。

在蒋震看来,针对科技型企业减税降费措施的出台,是深入实施创新驱动发展战略的表现。“实施创新驱动发展战略,我觉得创新驱动的主体是市场,而科技型企业又是创新驱动的市场主体,特别是科研团队通过成果转化形成知识产权,最终创立一家企业。这种科技型企业的沉没成本很高,一次性投入很大,研发成本也很高,相应的风险也比较大,要平滑使用财税政策,在企业只投入没产出时,国家要多予少取,多给企业一些帮扶措施;在企业有产出时,它就可以报偿社会、报偿国家。新一轮减税能够更好地推动科技型企业的成长。”蒋震说。

事实上,为鼓励企业科技研发,2018年国家就出台了相应举措,支持科技研发创新。将企业研发费用加计扣除比例提高到75%的政策由科技型中小企业扩大到所有企业,将创业投资企业、天使投资个人有关税收优惠政策试点范围推广至全国,将科技型中小企业亏损结转年限由5年延长至10年等。

商业航天公司九天微星创始人兼CEO谢涛在谈到减税降费政策对企业减负的影响时表示,随着三档增值税税率从17%、11%、6%调整为16%、10%、6%,公司整体税收负担减轻很多,对盘活现金流有很大帮助。九天微星作为一家初创企业,处于成长期,人力成本在企业运营成本中占比最大,社保降费举措有效支撑了企业持续稳定发展。

据了解,2018年,我国就实施了较大规模的减税降费,全年减税降费规模约达1.3万亿元。减税降费政策措施对激发市场活力、降低企业负担发挥了重要作用。比如,深化增值税改革,降低部分行业增值税税率、统一增值税小规模纳税人标准、对部分行业实行期末留抵退税。

同时,去年也出台了一系列支持小微企业发展的优惠政策。比如,将减半征收企业所得税的小微企业年应纳税所得额上限由50万元提高到100万元,将小微企业和个体工商户贷款利息收入免征增值税单户授信额度上限提高至1000万元。

中国人民大学财政金融学院副院长赵锡军曾表示,2018年的减税降费主要来自于增值税和个人所得税等改革,政策更体现出结构性的特征,通过积极的财政政策,依靠减税降费来降低企业运营成本和居民消费成本,从长远上看有利于财政收入稳步增长和经济效益的提高。

在蒋震看来,针对小微企业的减税降费能给小微企业带来很大的支持,能够激发企业活力,稳定企业预期,同时,在解决就业上,小微企业也发挥着重要作用。“但是我通过调研发现,小微企业的负担不仅是税费负担,事实上,小微企业在获得市场准入待遇、制度性交易成本、应对监管等方面都要比大型企业付出更多成本。”蒋震说,市场机会是决定企业发展潜力的重要前提,减税降费只能发挥保障作用。只有市场机制不断完善、市场分工不断细化,企业活力才能得到释放。